我们认为,VR 是对过去 50 年一系列二维设备的全部生态的迭代。参考个人电脑与智能手机 发展经验,未来 VR 普及的关键因素在于:用户体验的改善、技术壁垒的攻克、内容与应用 生态的全面起步。相较于智能手机,VR 硬件体验的舒适度尤为重要,原因在于 VR 的近眼 显示设计可提供逼真的视觉体验,同时也更容易带来眩晕感。因此,从 VR 问世的第一天起, 体验问题一直备受关注,晕动症是 VR 发展过程中的主要痛点之一。 由于 VR 与智能手机两者在底层架构上的逻辑不同,实时渲染的要求使得 MTP(动显延迟) 的概念被凸显,MTP 数值越大越容易引起眩晕的问题。为解决延迟带来的眩晕问题,各 VR 厂商无非是从硬件与软件两个角度去着手。

VR 硬件带来的延迟主要是 4 个地方:传感器、GPU、传输、显示屏,其中在传感器与 GPU 渲染方面,VR 与智能手机的运行逻辑存在巨大差异。从硬件角度,使用性能最好的硬件就 可以尽可能减少硬件层面的延迟问题。但现阶段市场总体上还是认为 VR 硬件还不够成熟, 原因在于,一是厂商要将成本纳入重要的考量范围,做出性价比较高的设备;二是在软硬一 体大趋势下,软硬件的配套尤为凸显。 从设备整体的角度来说,硬件与软件结合的不完美也是造成晕眩的重要因素之一。因此不同 于智能手机时代的纯堆砌硬件参数,目前来看,各大 VR 厂商均有在软件算法领域去提出自 己的解决方案。

未来是硬件发挥的作用更大,还是软件算法发挥的作用更大?这不能孤立来看。比如性能上, 芯片算力的增长一定程度可以预期,但是云计算的普及就非常难判断;显示上,显示屏分辨 率的增长一定程度可以预期,但是光学的进展就很难判断。 总结来说,相较于智能手机,VR 硬件架构的核心体现在光学、显示与交互,未来重点关注 这三方面的进展突破。

(1)显示:预计不太可能成为短板

VR 有一个长期发展的核心矛盾——显示,VR 的显示=显+光。其中显示屏是一个延续的进 展,可以借助过去几十年的行业积累,目前显示屏的成像质量预计已经不是最关键的因素, 比如即使到达不了 8K 的显示质量,2K、4K 也能被消费者所接受。即显示屏还不足以影响大 家对于 VR 的接受度,不太可能成为 VR 发展过程中的短板。

(2)光学:核心技术与难题

但 VR 显示中的“光学”预计现阶段比较大的限制因素,比如轻薄小型化、视觉辐辏问题等。 在 VR 设备结构中,光学模组作为连接显示屏和人眼的重要桥梁,是最为关键的组件之一, 直接影响到最终的显示效果与使用体验。光学技术的发展缓慢,一直是 VR 快速扩张的瓶颈。 因光学技术的门槛高低不同,VR 目前的内容生态已经起步,而 AR 则依旧在解决光学技术难题的道路上摸索前进。

(3)交互:等待拐点发生

上一个定义人机交互的是苹果 iPhone,目前 VR 的交互发展还较为缓慢。交互上的进展,分 两方面,一是硬件上的进展,增加更多的传感器,以调动更多的感官体验,比如当前面部追 踪、眼动追踪等技术正在发展;二是软件上的进展,就像 Windows 之于计算机、Android 与 iOS 之于手机,操作系统的本质是一种交互方式,需要有类似乔布斯这样的天才制作人来进 行定义,等待拐点发生。 目前来看,VR 的竞争还还未达到操作系统这个阶段。上半场的竞争是硬件与内容生态的竞 争,下半场才轮到操作系统。

2.1. Pancake 方案的轻薄化与支持屈光度调节,将大幅提升用户体验

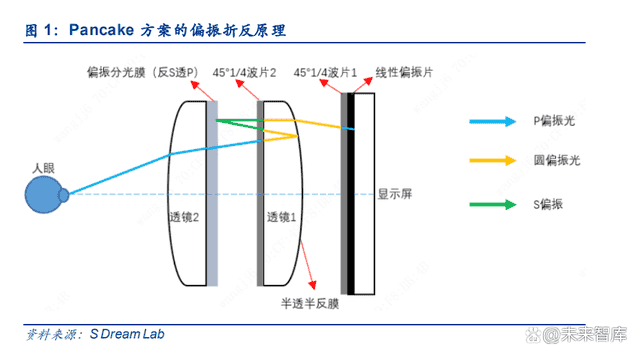

VR 光学方案发展大致经过非球面透镜—菲涅尔透镜—折叠光路(Pancake)三大阶段,目 前菲涅尔透镜是市场主流方案,Pancake 方案是光学系统的重大创新,在 VR 头显轻薄化、 小型化等方面起到重要推动作用,将成为下一阶段 VR 光学主要升级方向。 Pancake 主要思路在于通过反射元件进行光路折叠,从而压缩光学模组厚度,使整机更加轻 薄。Pancake 光学方案以偏振光原理为基础,利用线性偏振片对于不同偏振光选择性反射和 投射的特性,配合 1/4 波片调整偏振光形态,实现光线在半透半反镜与偏振分光片之间的来 回反射,并最终从偏振分光片透射入人眼。

Pancake 之所以会是中短期光学方案的主要升级方向,主要在于其从用户体验角度出发,解 决了困扰消费级 VR 大范围普及的两大问题,一是轻薄化,二是屈光度调节,有望带来 VR 设备里程碑式的体验提升。

轻薄化:Pancake 让光路多次折返,大幅压缩屏幕与透镜之间的距离。

非球面透镜基于凸透镜优化而来,体积/重量偏大,应用逐渐减少。非球面透镜方案缩短焦距 主要有两条路径,一是增加透镜厚度以增加透镜中央与边缘厚度差,增强透镜对光线的折射 能力;二是设臵多组透镜叠加以缩短整体透镜模组焦距。但是这两条路径在缩短焦距的同时 均增加了成像模组的体积,与轻薄化的设计诉求相悖,阻碍了其在 VR 头显领域的进一步应 用。 菲涅尔透镜本质是扁平版凸透镜,体积相对较小,生产工艺成熟,被市场广泛采用。菲涅尔 透镜是普通凸透镜连续的曲面被截为一段段曲率不变的不连续曲面,可以被视作一系列的棱 镜按照环形排列,边缘尖锐而中心光滑,看上去有一圈圈的纹路。菲涅尔透镜在传统透镜的 基础上去掉直线传播的部分而保留发生折射的曲面,从而达到省下大量材料同时又达到相同 的聚光效果。其光学原理是光传播的方向在介质中不会改变(散射光除外),而是在介质的 表面偏离,因此,去掉透镜中心的大部分材料不会影响成像。

Pancake 光学方案将光路多次折返,大幅压缩 VR 光学总长(镜头中镜片的第一面到像面的 距离)。Pancake 方案利用半透半反偏振膜的透镜系统折叠光学路径,光线在镜片、相位延 迟片以及反射式偏振片之间多次折返,最终从反射式偏振片射出进入人眼。Pancake 方案的 核心思路是通过折叠光路压缩屏幕与透镜之间的距离,是当前 VR 头显轻薄化的主流选择, 工艺成熟、成本可控,已可实现大规模量产,预计将在短中期内将迎来广泛应用。据 Wellsenn XR,目前,非球面透镜与菲涅尔透镜的 TTL 约为 40-50mm,Pancake 光学方案的 TTL 约 为 18-25mm。

屈光度调节:Pancake 为组合透镜,可以移动镜片实现屈光度调节。

传统单片非球面透镜和菲涅尔透镜方案下,VR 头显进行屈光调节更多采用的是更换镜片的 方式,试戴过程麻烦且调档选择较为有限。Pancake 方案一般为多组透镜的组合,可以通过 移动其中一组镜片调整整个光学模组的折射率,从而满足屈光度调节需求。目前 Pancake 模组普遍的可调节范围在 0-700°之间。这种方式调节屈光度的优势在于镜头的总长不会发生 改变,但由于移动组镜片的移动会导致整个光路的系统参数如焦距等发生变化。Pancake 方 案下调节屈光度也可通过显示屏幕朝向某一方向的移动来实现,这种调节方式的优势在于系 统参数没有被改变,左右眼焦距一致,图像的一致性会更好,但其缺陷在于整个模组的总长会因此发生变化,头显设计时需要预留体积空间。 此外,相比传统的非球面透镜与菲涅尔透镜方案,Pancake 通过透镜组合还可以提高透镜边 缘成像质量,降低图像畸变,提高成像的对比度、清晰度、细腻度。

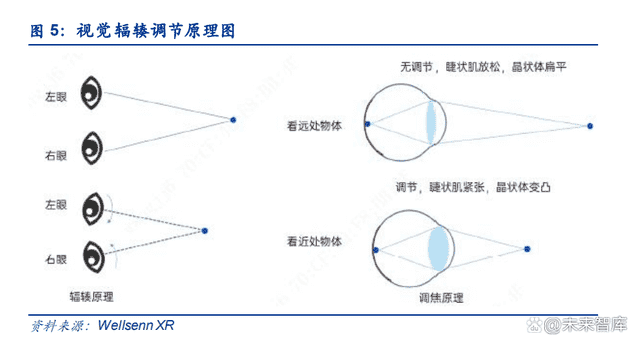

此外,Pancake+机械式可变焦+眼动追踪可以解决视觉辐辏调节冲突(VAC)问题。

相较于人眼自然成像,VR 头显屏幕发出的光线没有深度信息,光学模组焦距固定。当设备 使用时候,人眼焦点调节与成像纵深感不匹配,由此产生视觉辐辏调节冲突(VAC),使得 用户在佩戴 VR 头显一段时间后会感到头晕或疲劳。视觉辐辏调节冲突的解决方案一般有两 种,一种是在显示屏幕中加入深度位臵信息,使人眼在看到图像时能够自由调节焦距,另一 种是通过 VR 光学变焦设计,根据显示屏和眼睛观看的位臵实时改变焦平面,让二维屏幕实 现三维景深,从而实现辐辏和调焦协调。 VR 光学变焦方案中目前较为成熟的是机械式可变焦显示,其原理是通过图像处理技术,定 位瞳孔中心坐标,利用内臵算法推算人眼的注视点,通过电机+齿轮模组推动分光镜完成可 变焦,以实现镜片和注视点多个自由度的实时变化。机械式可变焦可与眼动追踪技术相结合, 基于眼部细微特征变化校订模组焦距,模拟人眼自然成像,可以明显减缓 VAC 带来的眩晕 问题。目前,Pancake 与机械式可变焦技术已经逐渐走向成熟,Pancake+可变焦+眼球追踪 有望成为新一代 VR 头显的主流趋势。Meta Half Dome 2 原型机,就是在折叠光路模组中加 入了机械式变焦系统,其采用了音圈致动器和弯曲铰链阵列,配合眼动追踪可实现无级变焦 调节。

2.2. Pancake 商用趋势确定,仍存在透光率、鬼影、良率等工艺痛点

Pancake 方案加速商用化进程,为多款 VR/MR 新品采用。Pancake 方案在初期存在制造成 本高、光学效率低等问题,仅在部分分体式 VR 设备中采用。伴随供应链及众多终端品牌的 协同技术调整,目前生产良率和使用效果已得到大幅改善,有望逐步替代菲涅尔方案。近两 年 Pancake 方案已被 arpara、HTC、YVR、创维等品牌应用于一体式 VR,HTC Flow 系列、 PICO VR Glasses、3Glasses X 系列、创维 S6 及 Pancake 1、arpara、Huawei、Shiftall 等头显设备均已采用 Pancake 方案,还包括行业龙头的新一代产品,如近期发布的 PICO 4、 Meta Quest Pro,后续将发布的苹果 MR、索尼 PS VR2 等。Pancake 光学方案能极大地提 升用户的沉浸感和舒适感,未来 Pancake 方案有望为更多 VR 厂商采用,预计市场规模将持 续扩大。

但现有 Pancake 方案距离完美还有较大距离,目前存在的最大的三个难点在于光路多次折 射导致的光效损失、鬼影现象,以及 2P 式 Pancake 方案的视场角偏小。 光效较低,理论最高 25%,通常仅约 10%。受光学原理限制,光线在 Pancake 模组中每次 经过偏振/半反射环节,光效损失 50%。以两片式 Pancake 简易模组为例,光线从屏幕发出 后至少经过一次圆偏振镜,两次半透半反镜,光效折损已到 12.5%,考虑光线传播中不可避 免的其他损失,通常 Pancake 模组光效仅约 10%。因此,Pancake 光学方案通常对屏幕亮度要求更高,光学与显示方案需配套迭代。

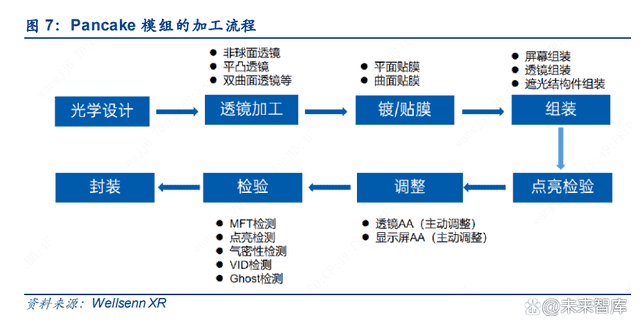

鬼影问题比传统透镜方案更严重。在光学成像系统中,透镜界面多次反射、透镜缺陷散射、 物理结构散射等因素造成的杂散光,在画面中的某个位臵形成的“像”被称为“鬼影”(ghost)。 鬼影现象会直接导致图像质量的降低。Pancake 方案因为光线多次折返,鬼影问题相比常规 非球面/菲涅尔方案更为严重,一般通过改善透镜材料、形状等方式优化。 当前的 Pancake 方案能实现的视场角较小。尽管 Pancake 方案视场角理论上限较高,但目 前可实现的视场角(90°左右)明显低于菲涅尔透镜方案(100°以上)。曲面贴膜工艺能够 扩大 FOV,改善 Pancake 视场角小的缺点,但是工艺难度较大。 以上提及的 Pancake 方案的三个难点中,光效低需通过配套高亮度显示方案解决,但鬼影现 象、视场角小均可通过改进 Pancake 模组加工工艺解决/优化。 Pancake 模组的加工流程主要包括光学设计、透镜加工、镀膜/贴膜、组装、点亮检验、调整、 检验、封装,其中生产技术难度主要集中在膜材料质量、贴膜工艺和组装调整三方面。Pancake 模组相比传统非球面透镜和菲涅尔透镜,主要差异在于光路折叠,光学膜的质量与工艺、光 路的设计都会影响光路折叠。

膜材料质量:手握 Pancake 核心材料的公司美国 3M,其反射偏振模是目前 Pancake 模组厂 商难以绕开的关键材料。反射偏振片和 1/4 相位延迟片工作的准确性与稳定性对于 Pancake 光学成像质量构成关键影响,膜材质量的标准和对应要求较高,目前供应商以海外厂商 3M、 旭化成等,3M 也联合华硕推出了基于 Pancake 方案的 VR 参考设计。 贴膜工艺:光学贴膜的方式可以分为平面贴膜和曲面贴膜两种。平面贴膜技术难度较低,但 会牺牲部分光学性能和成像质量。曲面贴膜可以带来更大的 FOV 和更优质的成像质量,但 是工艺难度较大,容易边缘褶皱和翘起。

组装调整:Pancake 方案光路设计复杂,细微差异便会导致光学模组整体的光路变化,因此 对组装调整环节的要求较高。高精度 AA 设备在 Pancake 组装过程中起到关键的效率和良率 提升作用。 由于手机产业链的映射,当前拥有 Pancake 专利或者模组厂商主要包括 ODM/OEM 厂商、 原光学厂商、屏幕厂商、整机厂商以及等。ODM/OEM 厂商,以歌尔股份、立讯精密为代表, 基于整机方案设计和生产制造能力,从整机往上游核心零部件延伸,也拥有相关的 Pancake专利和成品模组。光学厂商,如舜宇光学、欧菲光、多哚、惠牛、耐德佳、多普光电、鸿蚁 光电等,在光学设计、加工有长期的经验积累和优秀的研发设计团队。屏幕厂商,美国硅基 OLED 厂商 kopin,中国硅基 OLED 厂商视涯科技(未上市),TCL 华星光电等,都有拥有 Pancake 的相关专利或模组。

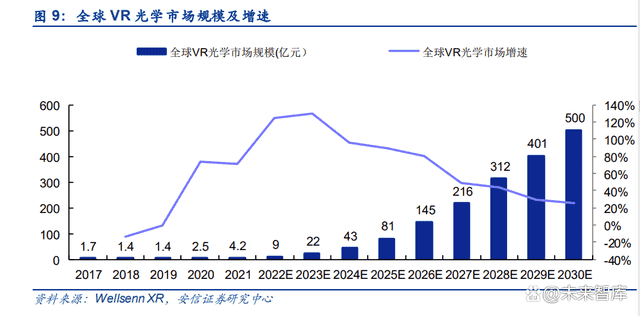

根据 Wellsenn XR 预测,2023 年全球 VR 光学市场规模将达到 22 亿元,2030 年有望达到 500 亿元。VR 光学模组是 VR 头显的核心元件,其市场规模取决于 VR 设备的出货量和光学 模组价格。目前 Pancake 光学膜组的成本高、良率低、产量低,单个 Pancake 模组价格约 为 150-200 元。随着未来方案的成熟和产量的提升,Pancake 光学模组的成本有望逐渐下降, VR 终端价格下沉进一步激发消费者购买欲,加速 VR 普及。

3.1. LCD&OLED 作为 VR 底层显示技术持续演进,Fast LCD 为当前主流

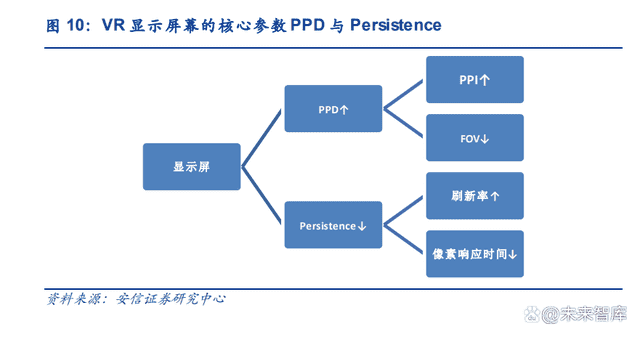

显示屏幕是决定沉浸体验重要的决定因素之一,对分辨率/PPI/PPD 及刷新率要求较高。高 次像素排列密度 PPI 可以解决纱窗效应。纱窗效应是指在像素不足的情况下,实时渲染引发 的细线条舞动、高对比度边缘出现分离式闪烁现象。造成纱窗效应主要与次像素排列密度不 足有关,次像素之间的间距越大,不发光的部分越明显,透过 VR 看起来就像是在眼前蒙了 纱窗一般有种模糊感,影响 VR 的沉浸感及视觉清晰度。人眼正常视力下极限角分辨能力约 60PPD,而现有单屏4K(分辨率为3840×2160)、视场角120°的VR头显设备约为18PPD; 单屏 2K(分辨率为 1920×1080)、视场角 60°的 VR 头显设备约为 36.7PPD。 高刷新率降低余晖效应,减少画面延迟与重影,同时缓解眩晕感。余晖效应指人眼在观察景 物时,光信号传导至人大脑神经,需经过一段短暂的时间,光的作用结束后视觉形象并不立 即消失从而产生眩晕感。为了降低晕眩感,VR 设备需要高刷新率来降低屏幕余晖。一般而 言 VR 设备不眩晕至少需要有 120Hz 及以上的刷新率以及 4K 及以上的分辨率。时延为刷新 率的倒数,120Hz 的刷新率对应的时延是 8.33ms,人眼可以明显察觉 90-120Hz 到 160-180Hz 的提升,超过 250Hz 后,人眼对刷新率提升的敏感程度将逐步递减。

早期 VR 头戴式设备大部分采用普通 LCD,而后逐渐被 OLED 取代。但由于 LCD 屏响应速 度较慢等原因,导致用户体验感差,因此 VR 产品一直没有被消费者真正接受。在实际应用 中,普通 LCD 响应速度只有 AMOLED 的 1/100~1/1000,当用户戴上头盔有比较大的头部 转动时,将会出现无法弥补的拖影。相比普通 LCD,OLED 响应速度更快,能有效避免屏幕 拖影。 因此,2016 年前后,OLED 技术尝试用于 VR 设备中,并一度成为 VR 设备生产商的首选。 但当时采用的 OLED 技术是玻璃基的 OLED,受制于 FMM(精细金属掩膜版)工艺,做到 超小像素极其困难,PPI(单位像素密度)不高导致画面颗粒感比较明显,VR 的沉浸感及视 觉清晰度不高,存在纱窗效应。

2018 年以后,Fast-LCD 技术的出现让 LCD 逐渐成为主流选择。改良后的 Fast-LCD 技术使用全新液晶材料(铁电液晶材料)与超速驱动技术有效提升刷新率至 75~90Hz,响应速 度得到了明显提高,大大缩短了与 OLED 之间的距离,且具有较高的量产稳定性及良率。与 AMOLED 相比,Fast LCD 可以实现更好的 PPI,并且价格更具优势,最终在 2018-2021 年 取代 AMOLED 成为主流显示技术。 自 2022 年起,显示方案进一步迭代,行业龙头开始使用带有 Mini LED 背光的 Fast LCD 显示面板,或者使用硅基 OLED (OLEDoS),来提升显示性能,比如 Apple MR 将使用硅基 OLED 显示方案,Quest Pro 将使用 Mini LED 背光的 Fast LCD 显示面板等。

LCD&OLED 作为 VR 底层显示技术持续演进,当前 Fast LCD 广泛应用于主流 VR 设 备。

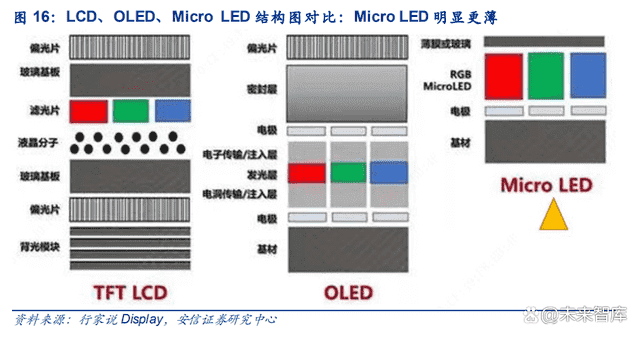

LCD(liquid-crystal display,液晶显示屏幕),目前市场多使用 TFT-LCD 技术(薄膜电晶体 液晶显示器),由两片玻璃基板中间夹着一层液晶,上层玻璃基板是彩色滤光片,下层玻璃 则镶嵌着电晶体,当电流通过电晶体所产生的电场变化,使得液晶分子原本的旋转排列发生 扭转,进而改变光线通过的旋转幅度,并以不同比例照射在彩色滤光片上,进而产生不同的 颜色。LCD 目前最致命问题是液晶层不能完全关合,显示黑色时会有部分光穿过颜色层,因 此 LCD的黑色实际上是白色和黑色混合的灰色,而不是纯黑,会影响VR的沉浸感与体验感。 OLED(Organic Light-Emitting Diode,有机发光二极管),基本结构是在铟锡氧化物(ITO) 玻璃上制作一层有机材料发光层,并在发光层上再覆盖一层低功函数的金属电极。OLED 根 据驱动方式来分可以分为 AMOLED 和 PMOLED。通过外界电压的驱动下,正极电子与阴极 电子便会在发光层中结合,产生能量并发出光,因材料特性不同而产生 R、G、B 三原色来 构成基本色彩。OLED 相比 LCD,有两大核心优势,一是 OLED 屏幕几乎没有任何拖影(画 面快速滑动的时候像素点来不及从颜色 1 变成颜色 2 而导致出现画面残留,视觉上就会出现 拖影),二是 OLED 显示黑色的时候可以直接关闭黑色区域的像素点,可以达到几乎纯黑的 效果。但 OLED 使用的有机材料会氧化,所以寿命相对较短,会出现色烙问题,成本与技术 含量也相对较高。

3.2. Mini LED 背光 Fast-LCD、Micro OLED(硅基 OLED)对比

LCD&OLED 作为 VR 底层显示技术持续演进。当前 VR 显示面板已从 AMOLED 发展到 Fast-LCD,未来几年 Mini LED 背光 Fast-LCD、Micro OLED(硅基 OLED)均有望成为 VR 主流显示应用方案。

Mini LED 背光 Fast-LCD、Micro OLED(硅基 OLED)预计将成为未来几年 VR 主流 显示应用方案。

Mini LED(Mini Light-Emitting Diode,次毫米发光二极管),指 100~300 微米大小的 LED 芯片,芯片间距在 0.1~1mm 之间,采用 SMD、COB 或 IMD 封装形式的微型 LED 器件模块, 往往应用于 RGB 显示或者 LCD 背光。Mini LED 的应用主要分为作为使用 Mini LED 芯片 +LCD 的背光方案与直接使用 Mini RGB 显示屏的自发光方案。当前 Mini LED 背光方案已经 进入爆发期,苹果、三星等多家品牌厂商都已开始推出相关产品。OLED 相较于 LCD 而言 是显示技术的替代创新,Mini LED 则是 LCD 的升级创新,用于对标竞品 OLED。Fast-LCD 与 Mini LED 相结合,不仅可以很好的解决漏光难题,也能够进一步提升 Fast-LCD 在高对比度、高刷新率、高亮度等方面的性能,辅以 HDR 功能,将更好地发挥 VR 产品近眼超清 显示的画质要求。 Micro OLED(又称硅基 OLED,OLED on silicon),是半导体技术与OLED 技术的结合, Micro-OLED 光源模块是通过使用气相沉积将 OLED 沉积到衬底上而产生的。Micro OLED (硅基)包含了夹在两个电极之间的有机发光材料,当电流流过时二极管发光。随后通过滤 光片生成所需的颜色。硅基 OLED 创新性地结合了半导体与 OLED,显示器件采用单晶硅芯 片基底。硅基 OLED 都是在 6 英寸、8 英寸的晶圆上小面积蒸镀,大大减小了生产 OLED 时 要克服的蒸镀均匀性难题。Micro-OLED 微显示器件具有 OLED 自发光、薄、轻、视角大、 响应时间短、发光效率高等优异特性,而且更容易实现高 PPI(像素密度)、体积小、易于 携带、功耗低等应用效果,特别适合应用于近眼显示设备。

从 LCD、OLED 到 Fast-LCD,再到硅基 OLED,VR 对显示技术提出了更高的要求,显示技 术路线也在逐步前进。Mini LED 背光相比传统 LED 大幅提升显示屏亮度与对比度,可适配 折叠光路(Pancake)光学方案,同时 Mini LED 背光依托成熟 LCD 生产,产业链更成熟, 供给能力更强大。硅基 OLED 与现在主流 VR 产品使用的 Fast-LCD 相比,在亮度、对比度、 响应时间、功耗、体积等方面优势巨大,也是 VR 头显显示方案的新选择。短中期来看,Mini LED背光Fast-LCD凭借性价比优势和产能保证,将成为助力VR产业快速发展的主要推手, 而当产品向更高端发展时,硅基 OLED 将有望成为更主流的选择。

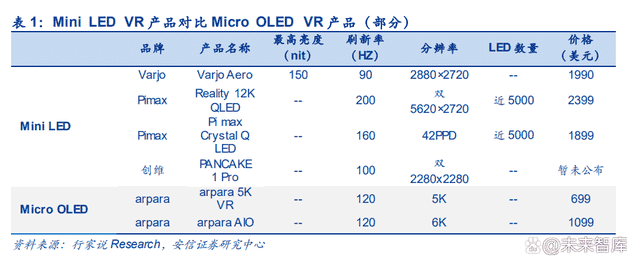

截至目前,已发布的应用 Mini LED 的 VR 头显共有四款,为 Varjo Aero、Pimax Reality 12KQLED、Pimax Crystal、创维 Pancake 1pro。1)Varjo Aero:荷兰品牌 Varjo 发布,具 有 35PPD 像素密度,刷新率 200Hz,主要供货给飞行员及专业创作者,当前价格为 1990 美元。2)Pimax Reality 12K QLED:2021年由小派发布,双眼分辨率 12K,搭载了 Mini LED 背光技术和 4400 个本地调光元件,包含 1.2 亿子像素,屏幕刷新率最高可达 200Hz,价格 为 2399 美元。3)Pimax Crystal QLED 头显,在 2022 年 5 月 31 日由小派发布,显示硬件 与 Reality 基本相似,仍然是 QLED+Mini LED,像素密度 42PPD,价格为 1899 美元。4) 创维 Pancake 1pro:2022 年 7 月发布,PANCAKE 1Pro 作为 PANCAKE 1 的升级版本,双 目分辨率 2280x2280,同时支持眼球追踪,手势识别、RGB see-through、Mini LED 背光功能,预计在年底上市发售,价格目前暂未透露。 已发布的应用 Micro-OLED 的 VR 头显与一体机主要包括 arpara 5K VR 与 arpara AIO。1) arpara 5K VR 头显采用 Micro-OLED 屏幕达到双眼 5K 分辨率与 3514PPI 的超高像素密度, 最高刷新率达 120HZ。2)arpara AIO 采用 1.03 英寸的 Micro-OLED 屏幕,最高支持 5120x2560 分辨率,PPI 像素密度为 3514,最高刷新率 120HZ。同时,100 万:1 的对比 度与 sRGB 127%的色域范围,可提供高于 Oculus Quest 2 所采用 LCD 屏幕的色彩鲜艳度 与颜色总和。arpara 5K VR 与 arpara AIO 官方零售价分别为 699 美元、1099 美元。

3.3. 硅基 OLED 具备性能参数、工艺制造、产业投资等多维优势有望成为行业主 流

行业龙头对技术路线的选择往往具有引领供应链趋势的作用。其中,据彭博社 Mark Gurman 预测,苹果将于 2023 年推出首款 MR 设备,将搭载 2 片硅基 OLED 面板和一片普通 OLED 面板。硅基 OLED 面板由日本索尼供应,分辨率达 4K,像素密度达 3000PPI 以上;普通 OLED 面板则由 LG Display 供应。2022 年以来,LG Display 和三星 Display 正以向苹果供 货为目标开发硅基 OLED,不过其开发的硅基 OLED 是针对苹果未来二代及其二代以上的虚 拟现实产品。Meta Connect 大会上,Meta 推出 Quest Pro,配备两块带有局部调光的 LCD 面板(Mini LED 背光),包括用于改善 LCD 色域的量子点层,面板单眼分辨率为 2160x2160。 PICO 4 发布会上,PICO 推出 PICO 4 和 PICO 4 Pro,采用了两块 Fast LCD 屏幕,分辨率 为 2160x2160,背光模组未采用 Mini LED 模组,仍然采用了传统的侧背光模组。索尼官方 宣布将于 2023 年初推出 PlayStation VR2(850PPI),将采用 OLED 显示屏,支持 4K 分辨 率(单眼 2000x2040),支持 90/120Hz 屏幕刷新率以及 HDR 选项等。

Micro LED 或成为显示技术的终极形态,目前仍处于实验室攻关阶段。

Micro LED(Micro Light-Emitting Diode,微型发光二极管),指在一个芯片上集成的高密度 微小尺寸的 LED 阵列,如 LED 显示屏每一个像素可定址、单独驱动点亮,可看成是户外 LED 显示屏的微缩版,将像素点距离从毫米级降低至微米级。该技术将传统的无机 LED 阵列微 小化,每个尺寸在 10 微米尺寸的 LED 像素点均可以被独立的定位、点亮。也就是说,原本 小间距 LED 的尺寸可进一步缩小至 10 微米量级。Micro LED 技术将我们目前所见的 LED 微缩至长度仅 100 微米以下,是原本 LED 的 1%,比一粒沙还细小。通过巨量转移技术,将 微米等级的RGB三色Micro LED搬到基板上,形成各种尺寸的Micro LED显示器。Micro LED 的芯片到了肉眼难以分辨的等级,可以直接将 R、G、B 三原色的芯片拼成一个像素点,变 成“一个像素”的概念,不再需要滤光片和液晶层。也正因为这样的技术特点与过往 LCD 显示屏幕的发光结构完全不同,将为 LCD 产业带来全新革命。但 Micro LED 技术却存在许 多困难需要解决,从前期的磊晶(Epitaxy)技术瓶颈、巨量转移(Mass Transfer)良率、 封装测试问题,到后续的检测、维修都是很大的挑战,影响 Micro LED 能否量产。

硅基 OLED 与 Micro LED,微显示器件对应重叠的市场需求空间,但硅基 OELD 整体技术 与产业链成熟度更高。硅基 OLED 与 Micro LED 在近眼微显示设备的市场目标上有较高的重 合度,特别是在高端 VR 设备的市场,都是符合近眼显示系统“高分辨率、高刷新率、大 FOV” 的“超级微显示器件”。

Micro LED 与硅基 OLED 都是 TFT 结构上的自主发光产品,采用硅基 TFT(CMOS 电路) 是二者共同的选择方向之一。这种相似性,让二者可能处于完全重叠的市场需求空间之中。 微显示器件都是低世代小尺寸线制造,OLED 产品的涂覆采用的蒸渡工艺,其蒸渡设备和工 艺成熟度非常高,成本也在整个 OLED工艺体系中处于低端。其与手机和电视用 OLED 产 品蒸渡技术的差异主要在于,采用更为精细的金属荫罩技术(超精细金属荫罩是一种比较成熟的技术产品,最早曾在 CRT 显示器上大量应用),实现更小的像素尺寸。 而 Micro LED 用到的自主发光器件,即 LED 半导体灯珠,是一个正负极性明确、体积形状 固定的固体小颗粒灯珠,再通过“巨量转移”技术平面化集成大量的微小 LED 灯珠器件。“巨 量转移”技术是 Micro LED 产业独有技术,难以从其它相关产业获得巨大的技术帮助。目前, Micro LED 巨量转移技术依然处在实验室攻关阶段。

综合对比硅基 OLED、Mini LED、Micro LED,硅基 OLED 凭借着性能参数与工艺制造的 优势,将成为 VR 行业短中期主流的显示方案选择。从性能参数角度看,硅基 OLED 在 VR 应用上的综合优势较为突出,相比 Fast-LCD 和 Micro LED,硅基 OLED 色彩表现要更强, 沉浸体验更好。并且由于 VR 是相对封闭的显示环境,并不需要后两者的超高亮度便可以满 足要求。对比 LCD 屏幕来说,由于其拥有黑矩阵的工艺,因而限制了 LCD 的 PPI 提高,即 便像素密度提高到 1000ppi 以上也难以完全消除纱窗效应;对比 Micro LED 来说,尚存在工 艺和产业化问题,成熟度不够高,而且也可能会存在像素点亮度不一致的问题。 从工艺制造角度看,硅基 OLED 已经进入成熟量产阶段。其技术工艺主要分为单晶硅光刻的 基底驱动层技术和 OLED 蒸镀技术。对于单晶硅光刻的基底驱动层技术而言,硅基 OLED 采用的是 28nm、55nm、或者 180nm 成熟的 CMOS 工艺,其工艺难度要远低于目前的顶级 光刻单晶硅技术。由于 28nm、55nm 甚至更早的 CMOS 工艺制程此前被光电传感器所广泛 采用,已经踏入了成熟阶段,因此硅基 OLED 可以采用半导体工艺成熟且低成本的技术和设 备便能够满足生产制造要求,享受半导体端的成熟体系红利。

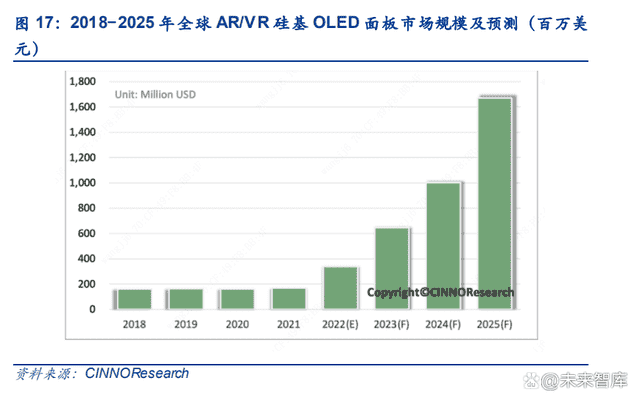

受 AR/VR 产业发展牵引,硅基 OLED 显示面板市场规模有望迅速扩张。CINNO Research 统计数据显示,2021 年全球 AR/VR 硅基 LED 显示面板市场规模为 1.7 亿美元,未来随着 AR/VR 产业的发展以及硅基 OLED 技术的进一步渗透,预计至 2025 年全球 AR/VR 硅基 OLED 显示面板市场规模将达到 16.7 亿美元,2021 年至 2025 年年均复合增长率 CAGR 将 达到 77.1%。AR/VR 对显示技术提出了更高的挑战,而硅基 OLED 会成为 AR/VR 产业未来 发展的核心所在。

4.1. VR 的交互方式由头手 6DOF 向支持眼球与全身追踪进阶,利好虚拟化身与 VR 社交

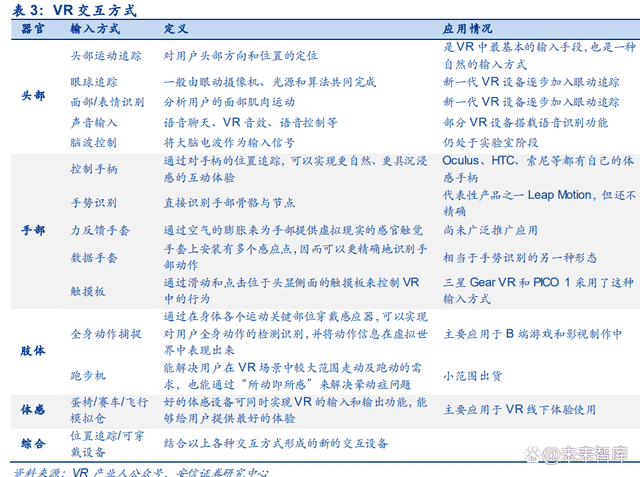

VR 的交互方式还没有出现像 PC 上的“鼠标+键盘”、智能手机的“触控+语音”的标准输入 模式,硬件厂商们都在尝试为 VR 开发新的输入及交互设备。按照器官及输入方式的不同, VR 的交互方式大致可以划分为头部运动追踪、眼动追踪、面部/表情识别、控制手柄、手势 识别、全身动捕、脑机接口等。VR 头显设备发展至今,市场上主流产品的交互方案已从早 期的头部 3DoF 升级为头手 6DoF,新一代消费级 VR 产品在未来的交互设计上还将加入眼 球追踪、面部识别、全身追踪等技术。

融合 Inside-out 6DOF 头动+ 6DOF 手柄交互的“6+6”交互路线是当前主流方案。

当前 Inside-out 已经取代 Outside-in 成为 VR 主流追踪技术架构。定位追踪技术在实现上主 要分为两类,即“Outside-in”和“Inside-out”。Outside-in 追踪定位技术需要在房间里布臵 传感器的摆放或者悬挂位臵,最早实现产品化并开始大量用于体验馆、线下门店等商业场景。 2017 年,微软 Hololens 采用 Inside-out 技术方案后,这种摆脱外部设备的追踪技术受到关 注,随后越来越多的大型厂商推出以 Inside-out 为基础的设备。Inside-out 追踪定位技术能 够实现设备的无绳化,随着机器视觉算法的逐步成熟,Inside-out 方案仅靠 VR 头显上的摄 像头即可准确定位,有效降低了硬件成本及上手难度。

定位技术的原理简单概括,就是“信号源+传感器”,使用相应的算法计算出物体的位臵信息 (包括三轴及旋转共六个自由度,6DOF)。随着算法及算力的成熟,VR 设备从初期的 3DOF 向 6DOF 演进,如 Vive Focus 升级为 6DOF 手柄的 Vive Focus Plus;Oculus 推出首款 6DOF 一体机 Oculus Quest;PICO 将其 3DOF 的 PICO 小怪兽一体机升级为 6DOF 的 PICO Neo。 目前手柄控制依然是主流,融合 Inside-out 6DOF 头动+ 6DOF 手柄交互的“6+6”交互路 线是主流方案,代表厂商包括 Oculus Quest、PICO、Nolo、Ximmerse 等。各厂商的 VR 手柄设计有较大不同,通常都会配臵摇杆,小型触摸板,A、B 操作按钮,以及握柄部分的 电容感测,可识别压力、触感、以及光学数据。

眼球追踪技术逐步在 VR 头显设备中铺开,硬件厂商多以与眼动技术提供商合作的形式 搭载眼球追踪功能。

过去三年,HTC、惠普、PICO 等大厂,Pimax、Varjo 等高端 VR 厂商,已先行于市场在消 费级 VR 头显中搭载眼动追踪模块。2019 年,Pimax 8K VR、Varjo VR-1、HTC Vive;2020 年,PICO 2 Eye;2021 年,惠普 Reverb G2、PICO Neo 3 Pro Eye 等均定制或搭载眼动追 踪功能。2022 年,索尼 PS VR2 宣布支持眼动追踪、面部识别。 眼球追踪可以应用于光学显示、交互控制、目标识别、身份验证、健康监测、社交和多人协 作多个方面,几乎覆盖 AR/VR 的所有环节。用于光学显示:用眼动追踪技术使用户更清晰、 更流畅的观看 AR/VR 眼镜显示的影像,具体包括注视点渲染、像差校正、影像深度信息、 视网膜成像、屈光度检测、亮度调节等。目前国外所公开的专利和论文中,眼动追踪技术绝大部分是应用在虚拟影像的显示上。用于交互控制:目前 AR/VR 智能眼镜的交互技术主要有手势识别、语音识别、眼动追踪、脑机接口、控制手柄这几种交互技术,其中眼动追踪是 其使用过程中最重要的交互方式之一。用于目标识别:传统的眼动追踪技术是将眼睛的注视点映射在传统的平面显示上,能做的应用大多是与心理学相关的实验、广告分析、用户体验 评估等。但是未来将眼动追踪技术应用在近眼显示设备上(AR 智能眼镜),其特点是通过光学元件既可以看到虚拟的全息影像也可以看到真实的世界,用户看到是一个被叠加了虚拟影 像的真实世界,智能眼镜计算机能够以用户的第一人称视角感知用户的所闻所见。用于社交 和多人协作:在面对面的交流的应用程序中,利用眼动追踪将真人眼睛与虚拟人物的眼睛映 射对应,实现眼球的同步运动,增强“社交临场感”。

从眼睛生理结构的特性出发,目前全球主流的智能眼镜公司的眼动追踪方法有五种:瞳孔角 膜反射法、视网膜影像、对眼睛建模后计算视觉中心、视网膜反射光强度、角膜的反射光强 度。其中第一种和第二种都是通过计算机对眼睛的图像进行处理、特征点提取,进而获得的 眼睛视觉中心。第三种通过摄像头(红外相机、深度相机)对眼睛重建为三维模型再计算视 觉中心。第四种和第五种仅仅可以通过一个或者几个光敏传感器元件捕获眼睛反射光的强度 获取眼睛视觉中心,反射光可能来自角膜中心或者视网膜。

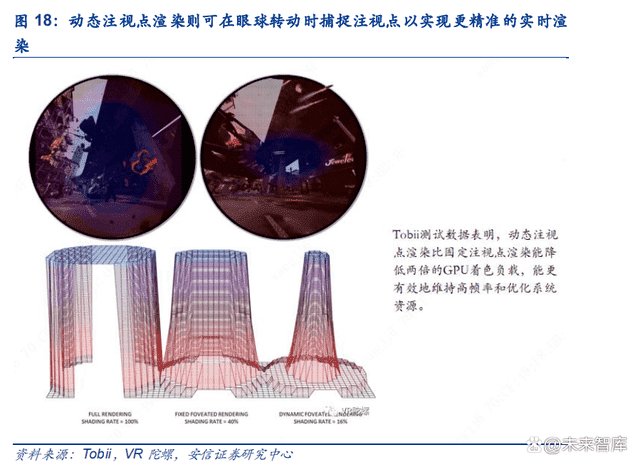

眼动追踪技术早期主要由外设配件来辅助完成,逐步发展成为 VR 的集成配臵器件。从专利 披露情况来看,各大厂商均有在眼动追踪方向有所研究,但其推出的硬件产品所搭载的眼动 追踪功能还是以与眼动技术提供商合作为主。目前最常见的是以瑞典眼动追踪厂商 Tobii 为 代表的技术提供商所采用的瞳孔角膜反射法。该方案下的眼动追踪主要由眼动摄像机、光源 和算法共同完成。光源发射红外光在眼角膜反射形成闪烁点,眼动摄像机捕捉眼睛的高分辨 率图像,再经由算法解析,实时定位闪烁点与瞳孔的位臵,最后借助模型估算出用户的视线 方向和落点。

眼动追踪已经成为 XR 硬件的标配趋势,其对 XR 交互体验,以及智能化、轻量化和普及化 起着极其关键的作用,使 XR 设备性能更加强大、用户体验更为自然和沉浸,而 XR 硬件是公认的元宇宙入口。据 VR 陀螺,截至 2020 年底,Tobii 占有全球 70%的眼控沟通辅助技术 市场,以及 60%的行为研究眼动解决方案市场。Tobii 占据全球眼动追踪技术服务商领先地 位可归功于具备两大优势:1)整合方案适配度高:Tobii 打造了可满足各类光学设计需求的 眼动追踪集成平台,可适用于几乎所有主要硬件架构和操作系统的算法。无论 XR 头显设备 是基于菲涅尔镜片 hot mirror 或是折叠光路 pancake 光学设计,是一体机或需要连接 PC, 用于虚拟现实或是增强现实,都可以得到 Tobii XR 解决方案的支持。2)人群覆盖的精度与 准确度高:眼动追踪技术从 B 端走向 C 端,从高端走向消费级,需要能够在庞大的消费人群 中确保高精度与高准确度。相比其他方案提供商,Tobii 能够在 90%~95%的人群覆盖中保持 低于 2%的准确度误差,这一指标明显处于行业优势地位。

Tobii 眼动追踪技术已得到业内广泛认可,与高通、英伟达、Valve、Unity、Unreal、OpenXR、 OpenBCI、惠普、小鸟看看/字节跳动、HTC、Pimax 等均有着长期的技术和产品合作。通 过 Tobii Spotlight 和 Tobii Ocumen 的中间件和解决方案,Tobii 提供了注视点渲染及传输技 术和高级应用分析工具。这些技术目前已整合在 PICO Neo 3 Pro Eye、HP Reverb G2 Omnicept Edition、 PICO Neo 2 Eye、HTC Vive Pro Eye 等多款已上市的主流 XR 设备中。

全身追踪技术帮助建立元宇宙虚拟化身,进而推动 VR 社交,可借助 AI 的预测能力重建 运动姿态。

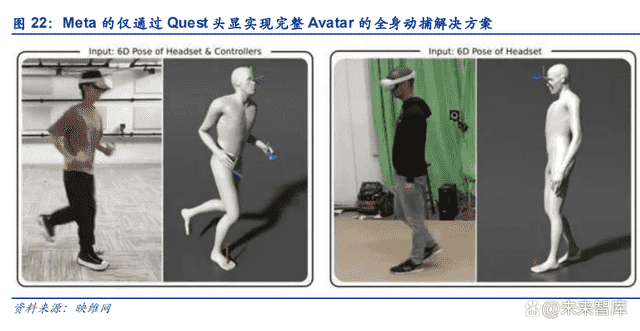

全身追踪对于虚拟化身玩法很重要,也是未来 VR 社交必然的趋势。现阶段,全身追踪距离 在 VR 中普及还有一段距离,由于技术的成本和使用门槛对新手并不算友好。在 PC VR 端, 即使搭配市面有售的 Vive Tracker,也需要一定的设臵过程,如果在腰部、膝盖、脚部等位 臵固定追踪模块,不仅用额外的重量影响了 VR 体验的灵活性,还大幅增加成本。而在 VR 一体机端,由于光学追踪范围局限等因素,市面上可供选择的优质第三方追踪方案不多。 当前常见的全身追踪技术主要包括光学动作捕捉技术、惯性动作捕捉技术以及视觉动作捕捉 技术三种。光学动作捕捉技术:操作的时候会直接在人的身体上进行简单的标记,标记点会 直接反射到提前设定好的摄像机上,然后再通过反射的不同位臵的成像信息来预算标记点的 空间运动信息,最终将信息进行简单地定位以及输出。惯性动作捕捉技术:会直接在人的身 上佩戴陀螺仪,人在运动的时候,陀螺仪也会跟着进行旋转。此时,直接通过感知陀螺仪的 旋转信息将人的运动推算出,然后实现动作捕捉。视觉动作捕捉技术:在操作的时候是不需 要标记和佩戴设备的,只要在人的活动范围内通过普通的摄像头进行动作的录制,将人体关键信息进行识别,然后采用特殊 AI 算法实现动作捕捉。

光学动作捕捉技术和惯性动作捕捉技术有一定的使用门槛,在影视和游戏领域比较常见,虽 然呈现的效果非常精准,但存在两个问题:第一,成本高。便宜的至少也需要几万,贵的则 需要几十万至几百万不等,只有大型影视和游戏工作室才能负担得起这种成本。第二,使用 不方便。在制作现场,动捕演员身上往往穿戴很多设备,穿戴设备与动作捕捉需要团队多人 配合。而更便于在普通消费者市场进行普及的视觉动作捕捉技术,近年来受到苹果、Meta 等大厂的追逐。 据 VR 陀螺,美国专利商标局公布了苹果公司的一项专利申请,题为“在三维环境中呈现虚 拟化身”。专利的一部分涵盖了手部追踪/手势追踪,该专利第二个涉及的方面还包括眼球追 踪。 据映维网,Meta 提出了一种仅通过 Quest 实现全身动捕的解决方案。对于上半身追踪,通 过在 AI 训练过程中获得的经验,仅需来自现实世界的少量输入就足以将双手准确地转换到 虚拟世界。例如,Quest 的摄像头可以看到你的手臂,肘部,手掌,所以可以很好地根据肌 肉骨骼结构估计上半身的完整姿态。现在对于下半身,Meta 同样在探索利用这一原理。使 用收集的追踪数据训练人工智能,仅使用来自 VR 头显和两个控制器的传感器数据,就可以 逼真地制作全身虚拟人动画。也就是说,此前 VR 头显仅仅可以将面部表情进行动作捕捉, 而现在已经可以实现全身动作捕捉。

4.2. 新硬件的交互方式亟待重构,猜想苹果 MR 的三种交互方式

VR 产品的交互场景设计是产品的核心壁垒之一。从感官体验的角度,人的视觉、听觉、触 觉、嗅觉、味觉可以直接关系到 VR 的沉浸感,其中立体视觉与立体音效已经可以实现,触 觉、嗅觉与味觉的交互反馈技术也在加快发展。每一次的技术革新及产品升级,都会带来重 大的人机交互方式变化。在 PC 时代与移动互联网时代,人们分别通过键盘鼠标与触摸操作 与数字信息进行互动。这些都是建立在二维世界的 2D 界面交互,并不适用于 VR 中的 3D 虚拟世界,2D 交互远远不足以满足沉浸感的需求。这就要求 VR 中的交互方式需被重构,一 方面是交互方式变得更加多样化,另一方面是交互体验更加自然。

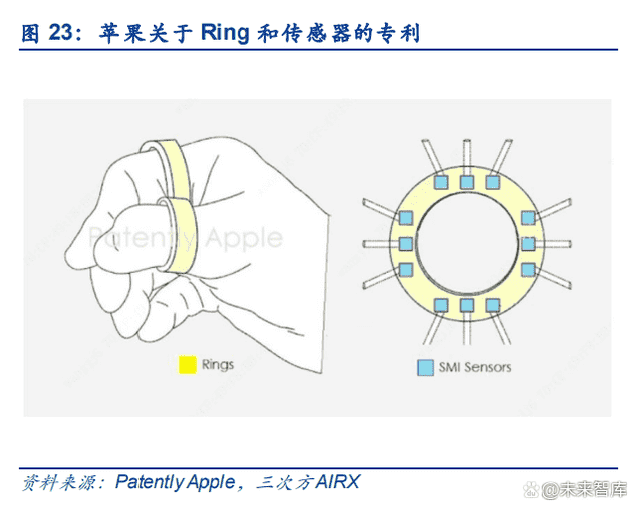

基于现有配件与申报专利,三次方 AIRX 在苹果 AR/VR 眼镜交互方式大猜想一文中提到关于 苹果 MR 三种交互方式的猜想——基于 Apple Watch、基于 Apple Ring、基于手套的交互。 第一种,基于 Apple Watch 的交互。Apple Watch 的 Assistive Touch 功能可通过检测手的 握紧和捏紧以及基于加速度计的控制来实现对手表的单手控制。该系统看起来与 Apple 和 Facebook 在 XR 输入上所做的工作非常相似。

第二种,基于 Apple Ring 的交互。自 2019 年以来,苹果已经为可戴在手指上并用于控制 VR 或 AR 眼镜的设备申请了多项专利。Apple Ring 描述了一种带有 SMI 传感器的指环。它 们发出的激光被物体反射并干扰传感器中的光。这些干扰信号可用于测量到附近物理物体的 距离。SMI Sensors 传感器可以在空间上定位并检测附近的物体。因此,VR 或 AR 眼镜可 以准确地知道手指在哪里以及它如何在空间中移动。Apple Rings 与 SMI 传感器,相比目前 的控制手柄,重量和体积都明显减小。

第三种,基于手套的交互。苹果的 VR 手套能够测量手指和拇指骨骼的运动,这款由智能织 物技术制成的 VR 手套可用于许多应用,包括游戏、教育和军事训练。在苹果这项被授予的 专利中,可以使用一个或多个电子设备来模拟 VR / AR / MR 技术。一种电子设备可以是 VR 头戴式设备,用户可以在其中使用 VR 头戴式设备查看模拟的虚拟环境。当用户移动其头部 向四周看时,头戴式设备中包含的显示模块可以更新以反映用户的头部移动。另一电子设备 可以包括一个或多个摄像机。一个或多个摄像机可以用于在 AR 技术中捕获用户的真实环境 和/或用于位臵跟踪。另一电子设备可以包括 VR 手套,VR 手套可以戴在用户的手上,并且 可以允许用户实时触摸、感知和握持虚拟对象,这可能需要能够准确地检测用户手和手指的 位臵以及运动。

5.1. 新一轮产品周期开启,标杆型新品有望进一步打开 VR 消费市场

PICO 于 9 月 22 日发布 PICO 4/4 pro,Meta 10 月 11 日发布 Quest Pro,苹果预计 23H1 发布 XR 新品,索尼预计 2023 年内发布 PS VR2,2022 年 AR/VR 新品数量已超过 20 款, 行业迎来新一轮产品迭代。此次由 PICO 引领,2022H2 及 2023H1 国内外 VR 主流厂商均 有新品发布计划,随着Pancake 光学方案、硅基OLED 显示方案等核心技术的迭代和应用, VR 头显有望打开消费市场,市场迎来加速成长期。

PICO 4/4 pro:采用 Pancake 方案,Pro 版本支持眼球/面部追踪,定价较为大众化。

PICO 4 采用 Pancake 光学方案显著减少体积、减轻重量。根据发布会信息,PICO 4 将采 用轻量化 Pancake 方案,与 Neo3 相比光学清晰度提升接近 86%,体积减少 43%,厚度减 少接近 40%,头显(不含电池与绑带)重量也因此由 395g 降至 295g。相比于 Pico Neo 3, 新品在重量、光学方案、透视方案等维度实现大幅迭代。并且 Pico 4 Pro 额外内臵 3 颗红 外摄像头,可实现眼球/面部追踪以及自动瞳距无极调节(IPD)。

PICO 4 亦通过创新手柄设计、新增裸手交互及体感追踪等优化用户交互体验。与 Neo3 的传 统手柄相比,PICO 4 采取的星环弧柱设计改善手部交互体验并防止双手碰撞等情形出现, 其内臵的 IMU 传感器在性能上亦有近 100%的提升。此外,PICO 4 部分应用将支持裸手直 接交互,外臵体感追踪器可实现多关节、多肢体的动作捕捉,Pro 版本还将额外增加三颗红 外传感器以支持眼动追踪及面部追踪。

Meta Quest pro:定位高端办公协作机,搭载眼球/面部追踪,支持彩色透视功能。

Quest Pro 芯片、光学、显示、交互各环节均呈现技术迭代,支持全彩透视、眼动追踪、面 部捕捉。Quest Pro 价格 1499 美元,10 月 25 日开始发货。Quest Pro 与 Quest2 相比,光 机厚度减少 40%,PPI 增加 37%,对比度增加 75%。1)芯片:采用 Snapdragon XR2+处 理器,这是第一款与高通深度合作开发的芯片,算力提升 50%且散热更好。2)光学:用 Pancake 折叠光路技术,光机厚度减少 40%。3)显示:采用具有局部高光功能的 LCD 类 型面板(MiniLED),还包含一个量子点层以改善 LCD 的色域。4)交互:手柄中新的传感 器能自追踪手柄位臵不需要头显介入,可以 360°转动使用,手柄还搭载新的触觉触控,能 够给更精准的反馈。5)全彩透视、眼动追踪、面部捕捉:Quest Pro 搭载高分辨率摄像头传 感器,获取 4 倍于 Quest2 分辨率的透视影像;有一颗红外深度传感器切换 Passthrough 和 全彩模式。头显内部有 5 枚摄像头,用于眼动追踪和面部追踪。

Quest Pro 的产品定位是办公场景,是为建筑师、工程师、建设者、创造者和设计师等希望 通过 VR 增强其工作流程并增强其创造力的人而设计,是 Meta 高端设备系列中的第一款, 其设计重点考虑协作与生产力。Meta 的愿景是帮助人们实现远程协作和提高工作效率,使 得人们无论身处何处,使用何种设备,都能建立连接,配套的内部工具/平台包括 Workrooms, workplace,Meta Portal。

Connect 大会上,Meta 首席执行官马克〃扎克伯与微软首席执行官萨提亚〃纳德拉共同分 享了对比元宇宙虚拟办公的设想。Meta 拟深度合作微软加速未来办公,计划引入微软多生 产力工具。 1)Mesh for Microsoft Teams 将支持 Meta Quest 设备,Microsoft Mesh 允许不同物理位臵 的用户加入协作和共享全息体验,对于 Microsoft Teams,用户可以加入虚拟会议、发送聊 天、协作共享文档等。 2)Microsoft 365 应用程序将登陆 Meta Quest 设备,从而允许人们能够在 VR 中与 Word、 Excel、PowerPoint、Outlook 和 SharePoint 等进行交互。 3)Microsoft Intune 和 Azure Active Directory 将支持 Quest Pro 和 Quest 2,IT 管理员可以 通过 Meta 的 Quest for Business 订阅为用户提供服务。 4)微软和 Meta 正在探索将 Xbox Cloud Gaming 导入 Quest Store 的方法,从而允许玩家 将数百款高质量的 Xbox 游戏流式传输到 Quest 平台。 此外,Meta 展示了与微软、埃森哲在工作场景的合作成果,预计明年发布 Quest for Business服务更多企业,包含一系列工具,账户管理、申请管理、技术支持等等。

Meta 未来两年已有四款 VR 新品储备,兼顾中端与高端消费级市场。据 The Information 报 道的 Meta VR/AR 路线图,Meta 未来两年计划推出四款 VR 头显产品,内部代号分别为 Cambria(高端旗舰 VR 头显,即 Quest Pro)、Funston(Cambria 的迭代版本)、Stinson (预计 2023 年推出)、Cardiff(Stinson 的迭代产品)。也就是说,Meta 将交替发布高端 VR 头显和低端 VR 头显,不同价格档位的 VR 头显将帮助 Meta 抢占大部分 VR 市场份额。

索尼 PS VR2:相比一代参数明显提升,已有成熟内容生态。

PSVR2 支持透视视图。索尼的 PSVR2 透视视图可以让玩家保持佩戴头显的同时观察周围环 境,这要归功于头显前部嵌入的摄像头。索尼高级产品经理 Yasuo Takahashi 解释说:“当 用户想要轻松检查 PSVR2 Sense 控制器在房间内的位臵时,它会派上用场,而无需摘下头 显。”该视图听起来很像 Meta 的 Quest 头显提供的视图功能。 PSVR2 将有 VR 模式和电影模式两种主要模式。VR 模式专为虚拟 360 度环境中的 VR 游戏 内容而设计,它将以4000x2040 HDR视频(单目2000x2040)的最大分辨率和90Hz或120Hz 的帧速率显示。而电影模式专为 VR 中的所有其他内容而设计,它将分辨率降至 1920x1080 HDR 视频,具有 24Hz、60Hz 和 120Hz 帧速率选项。电影模式是为看视频而设计的,玩家 将能够看到 PS5 系统 UI,然后切换到虚拟影院屏幕观看内容。

苹果首款 MR:预计采用 Pancake 光学方案+硅基 OLED 显示模块。

目前苹果首款 MR 设备的已知信息相比于前三家最少。 Apple 首款 MR 设备渐行渐近,关注 WWDC2022 发布最新信息。根据苹果发布的专利信息 及外媒苹果分析师,苹果的首款 MR 设备或将 1)自有操作系统 realityOS(据 App Store 上 传日志和苹果开源代码);2)显示器的配臵将包括两个微型 OLED 显示器和一个 AMOLED 面板(据显示器分析师 Ross Young);3)芯片将采用代号 Staten 的 M2 芯片衍生版本,外 加一个协处理器 Bora 芯片(据芯片供应链专家@Mobile chip Expert);4)价格被预测为 2000 美元或 3000 美元级别,需要额外的月度订阅(据 TrendForce)。

5.2. 2023 年是硬件大年,有望真正迭代出爆款应用、场景、模式

新硬件是相对于智能手机及智能手机之前的历代硬件的统称;站在当下,基于元宇宙的新硬 件可以分为硬件入口与分布式垂类硬件两大类。展望 2023 年新硬件的发展趋势,我们认为 硬件入口、分布式垂类硬件在 2023 年,均是“大年”。

按照我们对元宇宙六大版图轮动顺序的分析,首先,硬件入口与内容先行,硬件作为第 一入口,硬件之上需要配套的内容相互促进发展,内容则以 VR 游戏、链游等元宇宙初 级内容形态为主;其次,底层架构要开始发挥作用,新内容/场景的制作、生产、运行、 交互,依赖底层架构的大力升级(游戏引擎/工具集成平台等);再次,随着底层架构的 升级带动数据处理的量级大幅提升,后端基建与人工智能才能真正发挥大的功效;数据 洪流下,即物理世界充分数字化后,人工智能的作用将越来越大,人工智能不仅依赖于 底层架构与数字基建的完善,也非常依赖于内容与场景丰富的程度,此时 AI 将替代或辅 助人去发挥建设性的作用,成为元宇宙中的核心生产要素;最后落脚到内容与场景,相 较于其他板块,内容与场景的变数最大,元宇宙将会催生出远超我们当下所预期的新内 容、新场景、新业态,重塑内容产业的规模与竞争格局;过程中有大量繁荣整个生态的 技术、服务方,协同于每一轮轮动。基于上述判断,全球范围内,预计科技巨头们率先 在硬件产业链、内容、底层架构上发力,继 2021、2022 年硬件入口、内容、底层架构 的发力,2023 年后端基建、人工智能的加持下,有望真正迭代出爆款应用、场景、模式、 内容,以匹配性能持续升级的各硬件入口;

分布式垂类硬件中的人形机器人,核心仍然在于“基于现实世界的智能”,2023 年人形 机器人的进展,核心仍取决于“智能”的实现程度;

硬件入口 2023 年最大的变数,在于 Apple 的发力程度;人形机器人 2023 年的进展,也 取决于特斯拉的推进速度。

此外,与硬件入口相匹配的内容、应用、场景等,我们认为 2023 年有望真正跑出有元宇宙 部分“精气神”的爆款,但顺序可能先是应用、场景甚至是模式,最后才是真正的爆款内容 出现。目前的内容、应用、场景,更多是基于“沉浸感”去做升级,而非真正创新性的。 全球 VR 硬件加速放量,看好 PICO 新品发布进一步推动国内市场规模。1)全球:据智研 咨询数据,2021 年全球 VR 头显出货量达 1095 万台,预计 2022 年全球 VR 设备的出货量 达到 1573 万台,同比增长 43.65%;2024 年全球 VR 设备的出货量有望达到 2631 万台, 同比增长 20.74%。2)中国:据 IDC 数据,2021 年中国 VR 市场出货量为 138 万台,发展 略滞后于海外市场;随着中国市场潜力不断激发,预计 2022 年中国市场出货量将突破 300 万台,2025 年有望达到 1162 万台,4 年 CAGR 为 70.3%。2021Q2 以来随着爱奇艺、华为、大朋等国内厂商相继发布 VR头显,季度设备出货量持续上升。考虑 PICO 新品亮点突出,背后字节跳动持续导入流量及内容资源,看好国内 VR 市场保持高速成长态势。PICO 4 头显实现多处技术迭代,产品使用性能提升,价格接受度较高,看好其快速抢占用户心智及 VR 硬件市场份额。考虑 PICO 4 以及未来 Meta、Apple 等大厂新品也将完成各项技术迭代升级,看好大厂新品的催化效应带来 VR 软硬件环节的主题投资机会。

回溯手机市场发展,我们认为当下 VR 市场的发展阶段可类比于早期的智能手机市场。首先 是 VR 设备的整体升级方向是轻薄化、便携化、提升用户体验,用户量爬升速度不快,主要 由头部产品提振。其次硬件产业链各环节的升级迭代趋势较为明确,光学、显示、交互等模 块均存在较大的创新与进步空间,这一阶段伴随着技术的迭代标杆性的新品会陆续推出,如 PICO4、Meta Quest Pro、苹果 MR 等,加速 VR 消费级市场成长。这一阶段行业巨头起到 重要引领作用,市场演进过程可能伴随着量价双升过程,内容丰富度的提升及商业模式的创 新有望催化这一进程。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。